住宅金融支援機構が発表した2025年12月のフラット35金利は、返済期間21年以上の最低金利が1.97%となり、統計開始以来の過去最高を更新しました。

2023年11月と2023年3月に記録した1.96%をわずかに上回り、長期固定金利型ローン市場に大きな影響を与えています。

この記事では、今回の金利上昇の背景、住宅購入者や投資家への影響、今後の見通しなどをわかりやすく解説します。

フラット35とは?

フラット35は、住宅金融支援機構と民間金融機関が提携して提供する長期固定金利型の住宅ローンです。

- 返済期間:最大35年

- 金利:全期間固定

- 保証料不要

- 繰上返済手数料は無料(多くの金融機関)

将来の金利変動リスクを避けたい人に人気が高い一方、固定金利であるため変動型より金利水準が高くなりやすい特徴があります。

今回の金利のポイント(2025年12月)

返済期間 21〜35年:1.97〜4.51%

返済期間 20年以下:1.58〜4.12%

特に注目すべきは、最も利用者が多い「返済期間21年以上」の最低金利が 1.97% になった点です。

これは過去の最高値(1.96%)を上回り、実質的な史上最高水準です。

なぜ金利が上昇しているのか?背景を解説

今回の上昇要因として、特に重要なのが以下のポイントです。

● ① 長期金利(10年国債利回り)の上昇

フラット35の金利は長期金利に連動するため、国債利回りが上昇すると金利も上がる仕組みです。

2025年は、

- 日銀の金融政策正常化

- 物価上昇の継続

- 市場の利上げ観測

などを背景に、長期金利が高い水準で推移しています。

● ② 金融機関の調達コスト増

金利上昇局面では、フラット35の提供側である民間金融機関のコストが増加し、金利の引き上げにつながっています。

住宅購入者への影響

今回の金利上昇は、住宅購入を検討している人にとって大きな影響があります。

● 返済総額が増える

例えば、借入額4000万円・35年返済で比較すると…

- 金利1.5% → 総返済額 約4700万円

- 金利2.0% → 総返済額 約5000万円

0.5ポイントの差でも、300万円以上の負担増になります。

● 固定金利の魅力がやや低下

変動金利との差が広がるため、

「固定金利の安心 vs 返済額の少なさ」

という判断がより重要になります。

不動産投資家への影響

投資用不動産を検討している場合、今回の金利上昇は以下の点に注意が必要です。

- キャッシュフローが悪化しやすい

- 利回りの低い物件は採算が合わなくなる

- 長期保有を前提にした資金計画が必須

フラット35は本来「自ら居住する住宅」が対象ですが、一部ではセカンドハウス利用や将来の投資目的で購入する人もいます。

そうした層にも影響は避けられません。

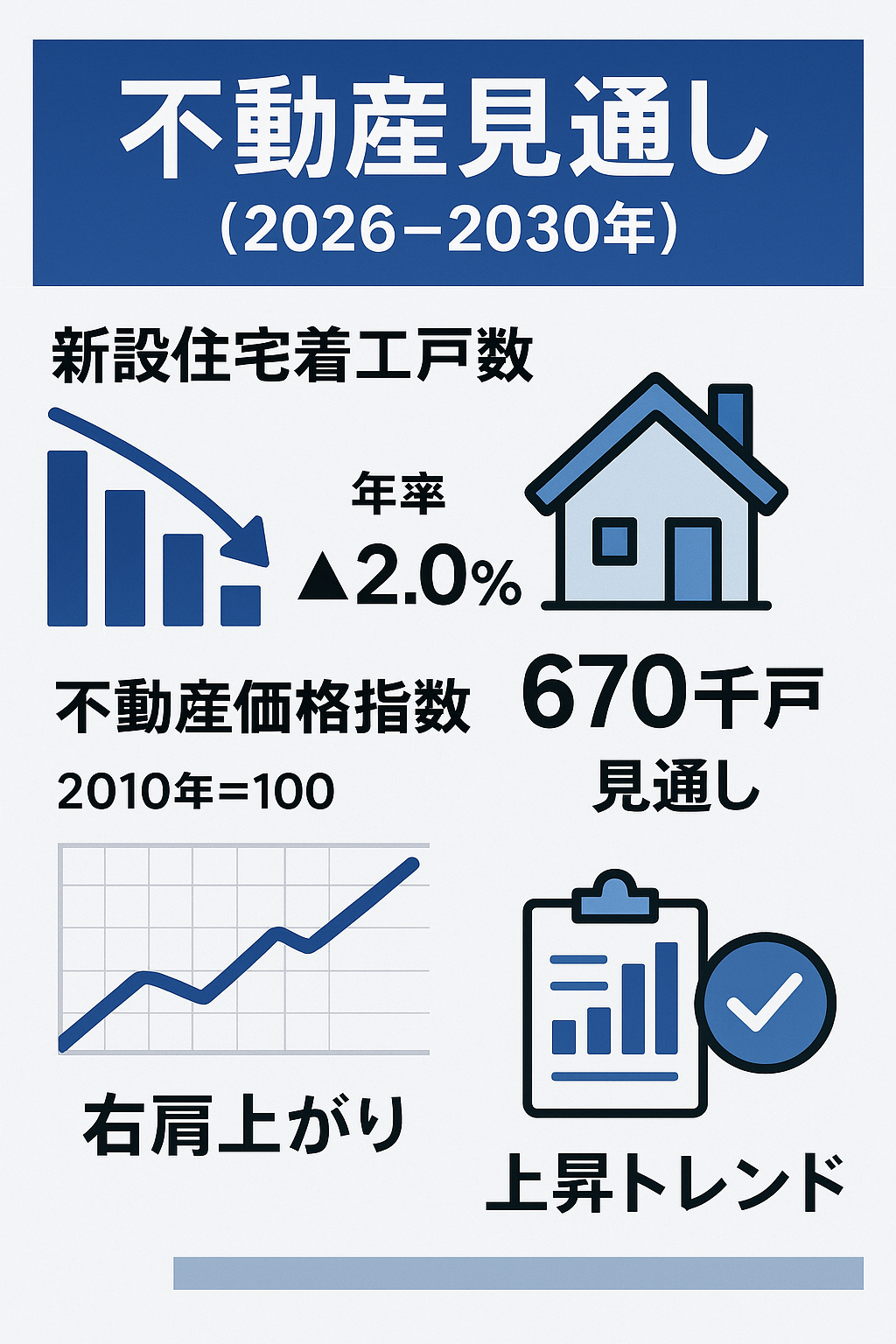

今後の金利はどうなる?専門家の見方

複数の金融アナリストや住宅ローン専門家の見解をまとめると、次のように整理できます。

- 長期金利はしばらく高止まりしやすい

- 日銀の利上げ観測が続く限り、フラット35の金利は下がりにくい

- 2026年に入っても、固定金利が高めの水準で推移する可能性が高い

つまり当面は、固定金利の上昇局面が続くと考える方が自然と言えます。

今、住宅購入者が取るべき対策

● ① 金利タイプを慎重に比較する

- フラット35(固定)

- 変動金利

- 固定期間型(10年固定など)

それぞれの特徴を理解し、「返済額」と「金利変動リスク」を天秤にかける必要があります。

● ② 頭金を増やして金利区分を有利にする

融資率9割以下にすると、金利が下がるため有利になります。

● ③ 複数の窓口で事前審査・金利比較

フラット35は金融機関ごとに金利が異なるため、窓口ごとの比較が重要です。

まとめ:金利上昇局面の今こそ、慎重な判断が必要

フラット35の金利が史上最高水準に達したことで、住宅購入者はこれまで以上に慎重な資金計画が求められます。

長期金利上昇のトレンドが続く可能性が高いため、今後の住宅市場も影響を受けることが予想されます。

固定金利の安心を選ぶのか、変動金利の低さを選ぶのか。

ライフプランに合わせた賢い住宅ローン選びが重要です。